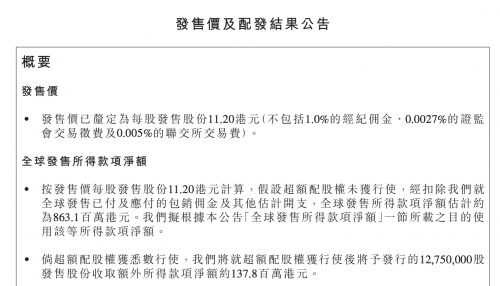

青瓷游戏在港交所发布公告,将香港IPO发售价定为每股11.2港元,拟发行8500万股,全球发售所得款项净额估计约为8.631亿港元。

倘超额配股权获悉数行使,青瓷游戏将就超额配股权获行使后将予发行的1275万股发售股份收取额外所得款项净额约1.378亿港元。青瓷游戏预计将于12月16日在香港联交所挂牌上市,股分代号为6633。

根据招股书,青瓷游戏成立于2012年,旗下有《最强蜗牛》《不思议迷宫》《提灯与地下城》《阿瑞斯病毒》《无尽大冒险》等游戏。其中,2020年《最强蜗牛》引爆市场,贡献了青瓷游戏九成营收,今年上半年该游戏营收5.67亿元,占总营收的比重约为74.31%。

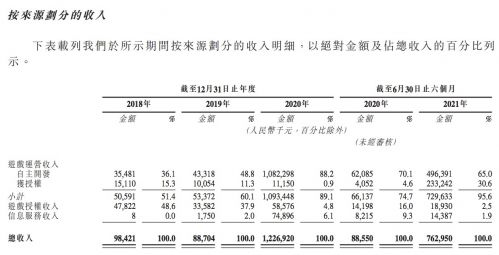

青瓷游戏的营收主要来自游戏运营收入(自研、第三方授权)、游戏授权收入、信息服务收入三块。其中,游戏运营收入是大头,占总营收的比重的逐年攀升,2021年上半年已经升至95.6%。

招股书显示,青瓷游戏2018年、2019年及2020年的营收分别为9840万元、8870万元、12.269亿元。截至2020年及2021年6月30日止六个月,青瓷游戏营收分别为8860万元、7.63亿元。

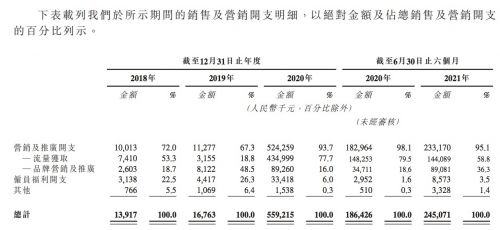

在成本支出方面,销售及营销开支为最大支出项,远远超过了研发所需费用。2018年、2019年、2020年及2021年上半年,青瓷游戏销售及营销开支分别为1390万元、1680万元、5.592亿元及2.451亿元。其中,向线上及线下营销服务供应商支付的营销及推广开支(包括流量获取以及品牌营销及推广开支)是这一开支的最大项,分别占总销售及营销开支的72.0%、67.3%、93.7%及95.1%。

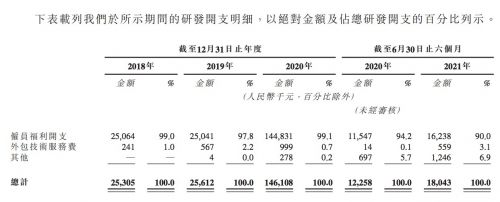

2018年、2019年、2020年及2021年上半年,青瓷游戏研发支出分别为2530万元、2560万元、1.461亿元、1800万元,占总营收的比重分别为25.7%、28.9%、11.9%、2.4%。其中,今年上半年,研发支出仅为营销费用的1/13。

毛利方面,2018年、2019年、2020年及2021年上半年,青瓷游戏实现毛利分别为0.77亿元、0.69万元、9.42亿元、5.75亿元,毛利率分别为78.0%、77.5%、76.8%、75.3%,成逐年下降趋势。

净利润方面,2018年、2019年、2020年,青瓷游戏实现净利润0.25亿元、0.20亿元和1.04亿元;经调整净利润分别为0.39亿元、0.22亿元和1.66亿元。2021年经调整净利润为3.14亿元。

股东方面,企查查信息显示,腾讯、阿里、B站、吉比特等均出现在青瓷游戏的股东名单上。今年4月,腾讯投资、阿里、B站战略投资青瓷游戏,投资金额为3.03亿元。此前吉比特、坚果资本等分别参与投资了青瓷游戏A轮和天使轮融资。

今年12月,青瓷游戏引入6名基石投资者,阿里、博裕资本等入局。六名基石投资者将共投入约7000万美元以发售价认购配售股分。

招股书显示,IPO前,吉比特持股21.37%,为青瓷游戏的第一大机构股东,后加入的腾讯、阿里和B站分别持股4.99%,天使投资方坚果资本持股3.15%,博裕资本持股1.87%。

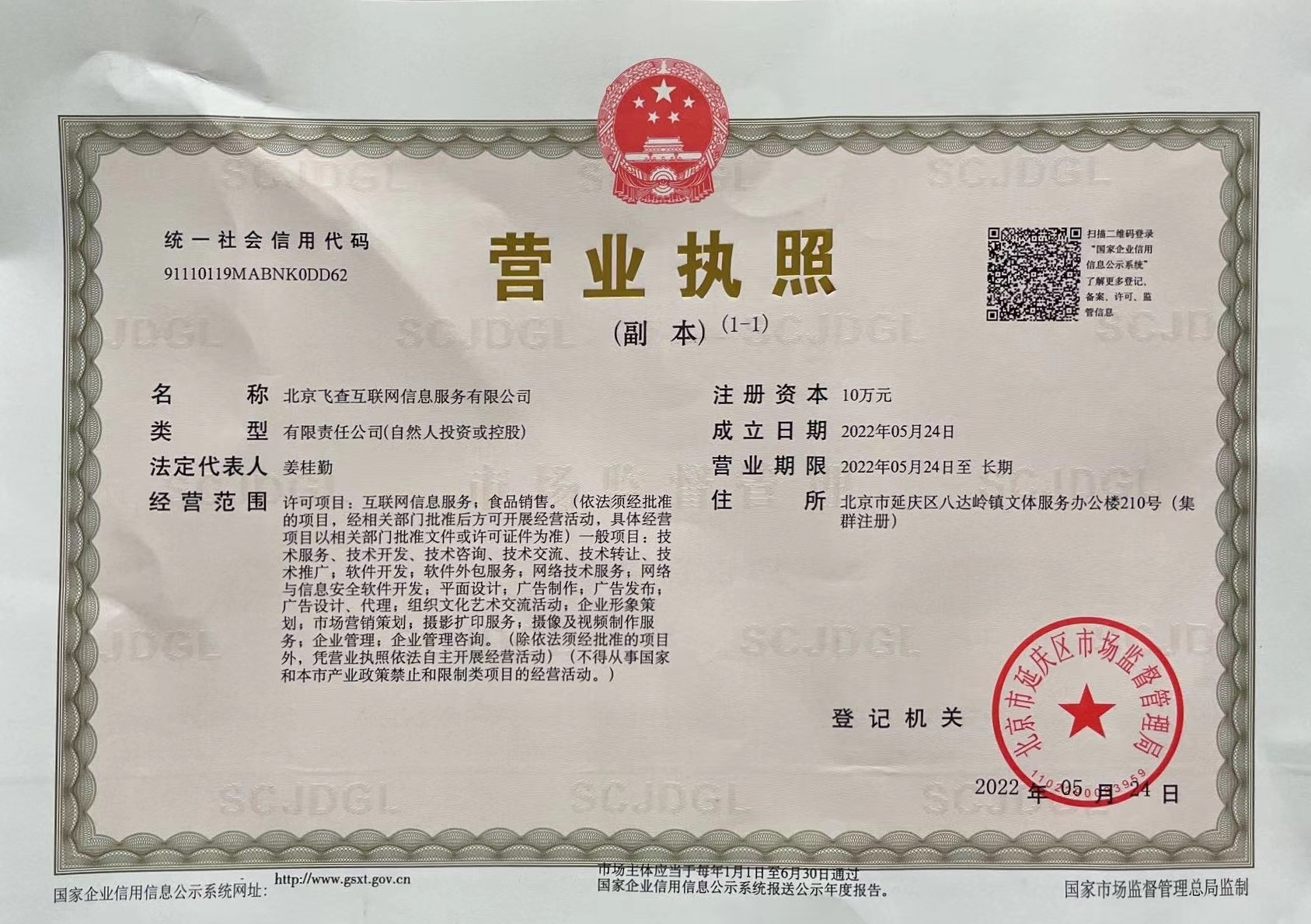

营业执照公示信息

营业执照公示信息